国税庁HPで作成する青色申告決算書ー経費(その他)編

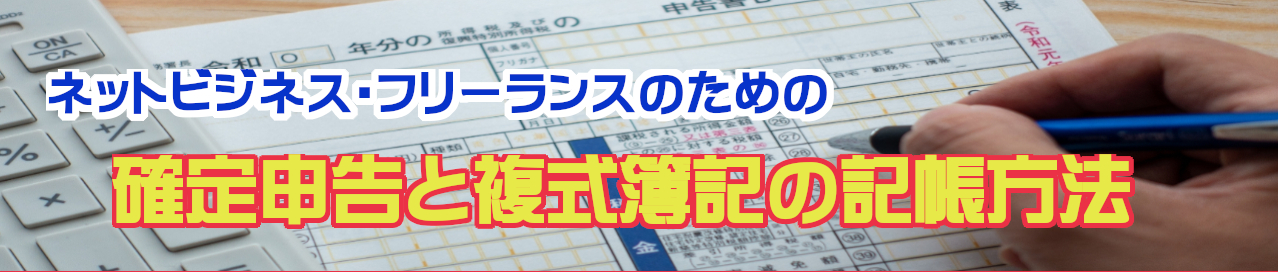

給料賃金の入力方法

青字の「給料賃金」欄をクリックすると画面が遷移し入力画面が表示されます。

青字の「給料賃金」欄をクリックすると画面が遷移し入力画面が表示されます。

右の画面がその遷移後の入力画面です。従業員毎に予め集計しておいた方がスムーズに入力できます。

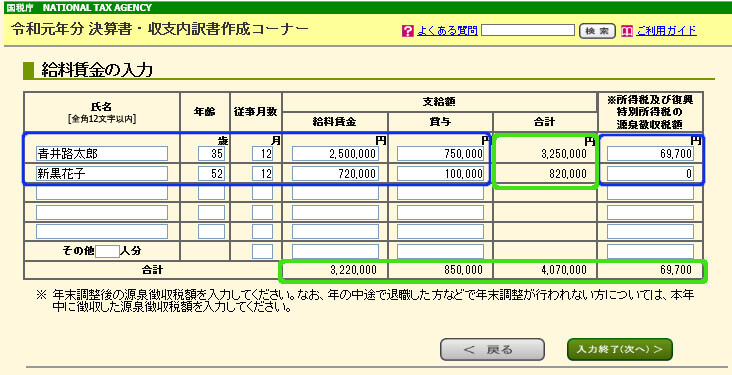

利子割引料の入力方法

金融機関を除く借入先の利子及び割引料を入力します。ここでいう金融機関は、銀行、信用金庫、農協、保険会社、証券会社及びノンバンク等を含めた広義の金融機関ではなく、所謂預貯金等取扱金融機関を言います。金融庁のホームページでも預貯金等取扱金融機関(銀行、信用金庫、農協、漁協等)以外は、保険会社、証券会社、そしてノンバンクは金融会社として区別しております。

金融機関を除く借入先の利子及び割引料を入力します。ここでいう金融機関は、銀行、信用金庫、農協、保険会社、証券会社及びノンバンク等を含めた広義の金融機関ではなく、所謂預貯金等取扱金融機関を言います。金融庁のホームページでも預貯金等取扱金融機関(銀行、信用金庫、農協、漁協等)以外は、保険会社、証券会社、そしてノンバンクは金融会社として区別しております。

青枠内の①の欄にそれぞれ支払先の住所、氏名、年末の残高、支払った利息・手数料の合計及び経費算入額を入力します。利子割引料は、返済予定表を基に合計を計算した方が正確です。経費算入額は、支払った利子割引料のうち家事按分の割合を計算して入力します。

青枠の②の欄に金融機関の借入分の利子割引料の合計を入力します。

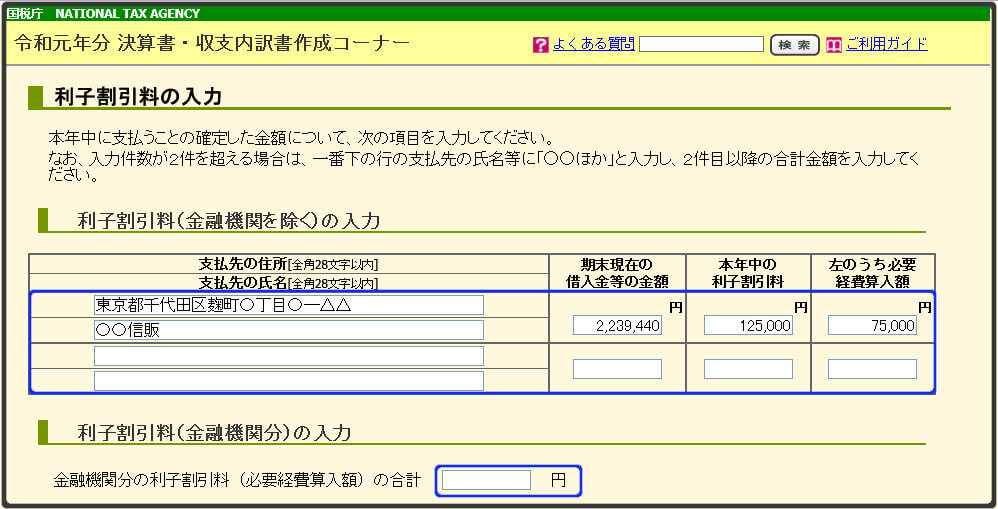

地代・家賃

地代家賃の入力は、店舗もしくは事務所を有償で(賃料を支払って)借りている場合、賃貸の店舗(事務所)兼住宅を借りて入る場合並びに有償で駐車場を借りている場合に必要です。

地代家賃の入力は、店舗もしくは事務所を有償で(賃料を支払って)借りている場合、賃貸の店舗(事務所)兼住宅を借りて入る場合並びに有償で駐車場を借りている場合に必要です。

但し、時間貸のコインパーキングなど一時的に借りる場合は旅費交通費として処理しますので除外いたします。

左側の「支払先の住所」及び「支払先の氏名」は一般的には貸主になります。

賃借物件は、その物件が特定出来るように借りている建物の名前、階又は部屋番号を入力します。

「本年中の賃借料・権利金等」欄は、権利金、敷金及び保証金等の金額になりますが、20万円以上の返還されないものは繰延資産になりますので5年以内の期間で減価償却します。また、賃貸借契約解約時に返還される敷金や保証金も経費としては認められていません。賃貸借契約解約時に返還される敷金や保証金は、貸借対照表では「その他の資産」として表示されます。

賃貸している自宅を店舗・事務所として使用している場合は、家事按分して経費として計上することが出来ます。按分の方法は、二通りで面積割合による方法と使用時間による方法です。店頭での小売りを伴う店舗の場合は、使用区分が明確ですので面積割合による按分を採用し、アフィリエイトやコンテンツ販売等パソコンを使用して行う業種は、時間による按分の方が妥当です。時間による按分は、1日24時間のうち何時間を仕事用に使ったかを計算する方法で、6時間であれば家賃の1/4を経費に算入するものです。但し、部屋の1室だけを使用する場合は面積と時間の両方を按分する方が望ましいと思われます。家事按分がある場合は「左の賃借料のうち必要経費算入額」欄には、業務の使用割合分の金額を入力します。

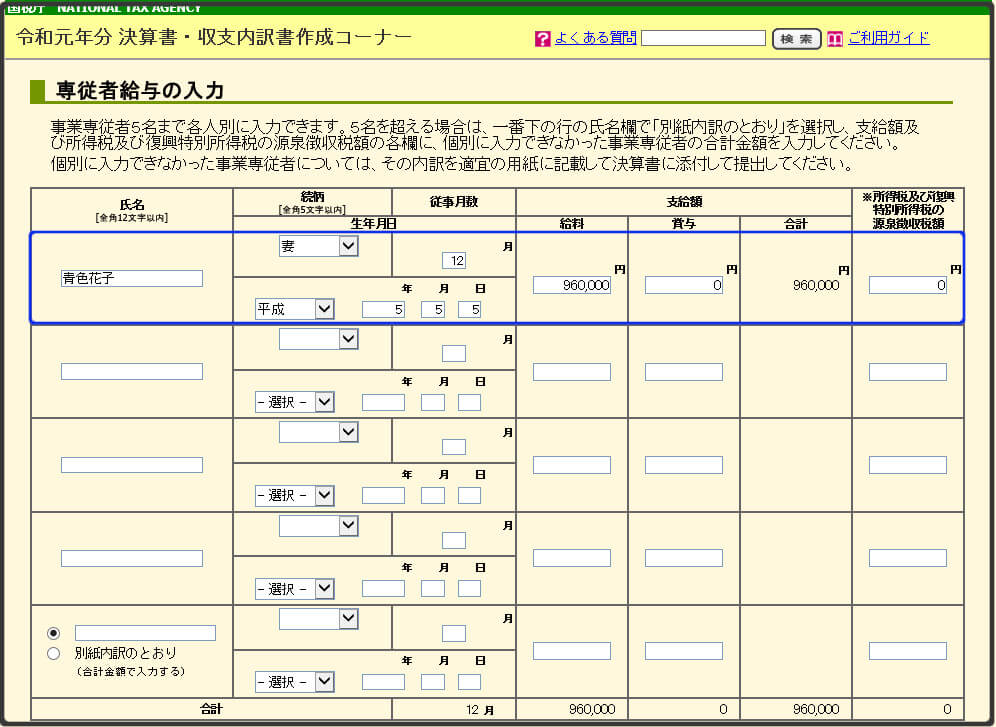

「専従者給与」の入力方法

青色事業専従者は青色申告者と同一生計家族である配偶者その他の親族であり、その年の12月31日現在で15歳以上であること、その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事している必要があります。

青色事業専従者は青色申告者と同一生計家族である配偶者その他の親族であり、その年の12月31日現在で15歳以上であること、その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事している必要があります。

一定の場合とは、年の中途における開業、廃業、休業又は青色申告者の死亡、季節営業等の理由によりその年中を通じて事業を営むことが出来なかった場合の他、事業に従事する親族の死亡、長期にわたる病気、婚姻、その他相当の理由によりその年中を通じて青色申告者と生計をーにする親族としてその事業に従事できなかった場合をいいます。

青色事業者の事業に従事することが可能であるのに従事しない場合は必要経費に算入はできませんが、従事することができなくなってしまった場合は必要経費に算入できると考えていただければよいと思います。

所得税法第57条第1項で「従事するものが……給与の支払を受けた場合には……その居住者の……必要経費に算入し」とありますので、実際に支払ったもののみが認められ、未払いは基本的に認められません。ただし、青色事業者の資金繰りなどの理由で月末払いが翌月になった場合など、短期的なものであれば認められます。

青色専業専従者の給与には上限設定がないとはいえ、社会通念上、妥当とされる金額に設定する必要があります。例えば、青色専業専従者の仕事が事務作業がメインで、専門性を特に必要としない場合は、給与を10万円以下にすることが一般的です。

もちろん給与額が10万円を超えても問題はありません。しかし、その場合は担当している業務内容について、税務署から問い合わせを受けることがあります。また、青色専業専従者給与も源泉徴収の対象となりますが、88,000円未満であれば源泉徴収の必要がないので、会計処理の手間が省けます。

「その他の経費」の入力方法

「科目」欄が黒字で金額入力枠が有る場合は、1年間の合計金額を集計して入力します。

但し、入力の基となる帳簿がしっかりしていなければ間違いが起こります。

例えば、印紙や切手は直ぐに使うのが前提で購入時に経費として計上出来ますが、大量に在庫が残っている場合は貯蔵品として管理し在庫を経費とすることは出来ません。まとめ買いするのであれば、購入の段階は貯蔵品として在庫管理し使用の都度払出簿に記入し経費に計上する方が望ましいです。

また、切手は、信書類を送る場合は通信費でゆうパックで荷物を送る場合は荷造運賃になります。レターパックも同様で親書を送るか荷物を送るかによる内容で科目が違って来るので正しく仕訳しましょう。

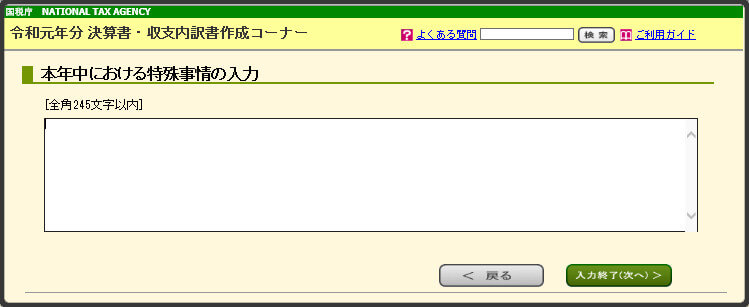

「本年中における特殊事情」の入力方法

本年中に発生した特殊な事情がある場合にはこの欄に記載します。特に売上や収益に関係する事項がある場合には記載するようにしましょう。

本年中に発生した特殊な事情がある場合にはこの欄に記載します。特に売上や収益に関係する事項がある場合には記載するようにしましょう。

例えば

- 店舗を移転した

- 支店を出店した。

- コロナ禍で〇月〇日~〇月〇日まで休業した。

等々

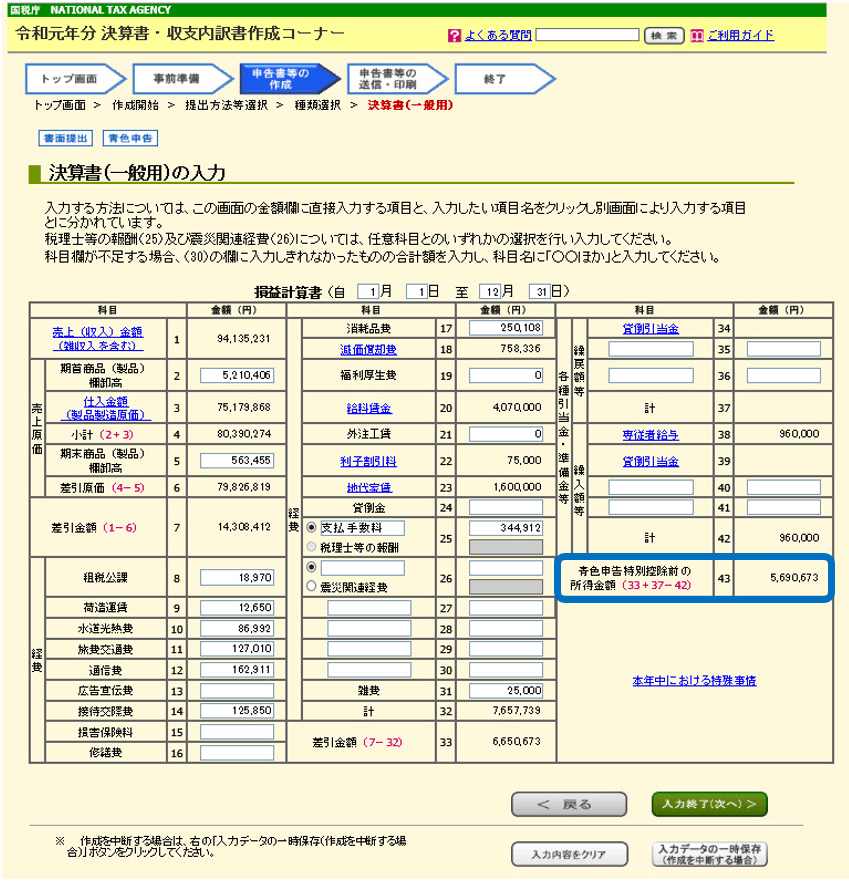

青色申告決算書入力終了画面

全ての金額の入力が終了すると次の様になります。

青枠の中が、売上から原価と諸経費を差し引いた、「青色申告特別控除前の所得金額」です。